风险偏好指数(Risk Appetite Index,简称RAI)是一种对多个市场的风险因子复合度量而产生的集成风险度量因子,既可用以测度资本市场风险偏好,监测金融市场风险变化,也可作为投资者决策的参考。国际众多金融机构,包括如国际货币基金组织(IMF)、国际清算银行(BIS)、英格兰银行(Bank of England)、以及高盛集团、瑞银集团、瑞士信贷、美银美林等,都从针对对单一特定市场风险的专项监测转变为基于风险偏好指数的全面风险监测。风险偏好指数从多个金融市场中收集信息变量构造指数,侧重于衡量金融系统对实体经济产生的影响或投资者对市场变化的反应。

金融风险偏好指数衡量的是金融系统中投资者风险偏好的变化,风险偏好上升意味着金融压力上升,金融风险加大,不确定性上升。金融市场风险偏好大小不同,对宏观经济和投资者决策的影响不同。大的风险偏好往往蕴含着大的经济风险,甚至与金融危机相契合。

我们根据我国目前的实际情况,结合国内市场数据的可获取性,利用证券市场指标采用综合指数法构建符合中国市场特点的金融风险偏好指数。

一、金融风险偏好指数的构建

(一)利用证券市场指标构建风险偏好指数

利用基于市场价格的证券市场指标构建风险偏好指数有以下优势:

(1)根据有效市场假说,基于市场价格的指标已经包含了市场上能获取到的所有信息;

(2)基于市场价格的指标容易获取,数据频率高,稳定性和连续性好;

(3)基于市场价格的指标时延低,能够及时捕捉到市场的剧烈变化;

(4)基于市场价格的指标可以做到实时监控和计算,并且在不同国家间进行比较;

(5)市场价格的变化可以直观的展现出金融压力区间,也可以通过量化手段发现金融压力区间与重大经济事件的关系;

(6)相对宏观经济指标需要经过地方统计,证券市场指标更具客观性。

综合指数法是一种比较灵活、可简可繁、明了清晰的方法。我国金融市场发展起步较晚,数据的历史长度、稳定性和连续性不理想。综合指数法简明清晰,且较为灵活,可以和其他模型方法结合适用。国际货币基金组织(IMF 2009)也建议,发展中国家在金融市场不发达的情况下,用综合指数法构建的金融稳健指标可以作为衡量系统性风险的主要依据。

(二)利用波动率衡量投资者风险偏好

相对于证券市场价格,波动率可以更好地反映投资者对某类资产或市场的风险偏好。在经典金融理论下,波动率通常意味着收益率的波动剧烈程度,较高的波动率代表着收益率的剧烈变化,反映出了此时市场中隐含的风险在不断增加。市场的异常波动反映了资本市场资源配置功能的失效,甚至有可能引发危机。目前我国场内期权上市时间短,尚无法获取有效长度的数据应用于隐含波动率计算实证研究,因此我们依靠历史行情数据,通过Beta和GARCH模型对市场的风险偏好进行计量。

(三)金融风险偏好指数的构建方法

我们将金融风险偏好指标体系分解为金融系统、中国股市、国外股市、利率市场、汇率市场、商品市场六个维度的子指数与风险偏好综合指数,便于分析单个具体金融市场的风险偏好,以及单个市场风险偏好的变化对整个资本市场金融风险的影响。

子指数的合成采用等权重加权法,对各个子指数中的指标赋予相同的权重。得到的时间序列进行标准化处理,计算出风险偏好子指数序列。其他子指数序列的计算以此类推。综合指数的合成采用等方差权重法,对每条子指数赋予同样的重要性。该方法假设所有的变量都是正态分布,将一个时间序列中变量的每个值除以序列的标准差,然后求和得到风险偏好综合指数序列。

我们选取2003年9月30日至今的周数据作为基础数据计算Beta与GARCH波动率。该段数据包含了次贷危机,欧债危机与2015年中国股市异常波动等重大金融风险事件。金融风险偏好指数的构建选用月度数据来展示。每月的风险偏好指数值计算为该月4周数据的平均值。

对于金融系统“Beta”系数的更新,我们采用2年的滚动窗口按日计算窗口内年收益率数据的“Beta”值。对于风险偏好子指数中指标波动率数据的更新,我们采用2年的滚动窗口按周计算窗口内数据的GARCH(1,1)值。风险偏好综合指数的数据更新按等方差权重法按周进行更新。

二、金融风险偏好指数

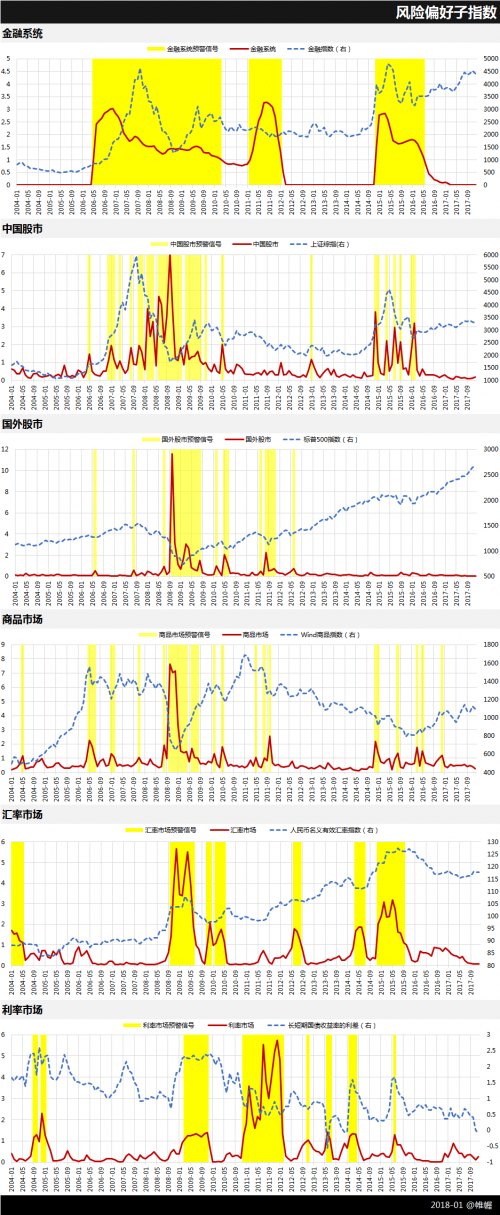

应用上述方法,我们构建出金融系统、中国股市、国外股市、利率市场、汇率市场、商品市场六个维度的风险偏好子指数如下图所示。

风险偏好子指数

中国股市、国外股市、利率市场、汇率市场、商品市场五个维度的子指数为波动率子指数,其中国外股市子指数因波动率较小预警阈值设置为0.5,其他子指数预警阈值设置为1。其实际意义为波动率是否超过其0.5倍或1倍的标准差。金融系统子指数为Beta子指数,预警阈值设置为1。其实际意义为 \(\max(\beta,1)-1\)的值超过其1倍的标准差。

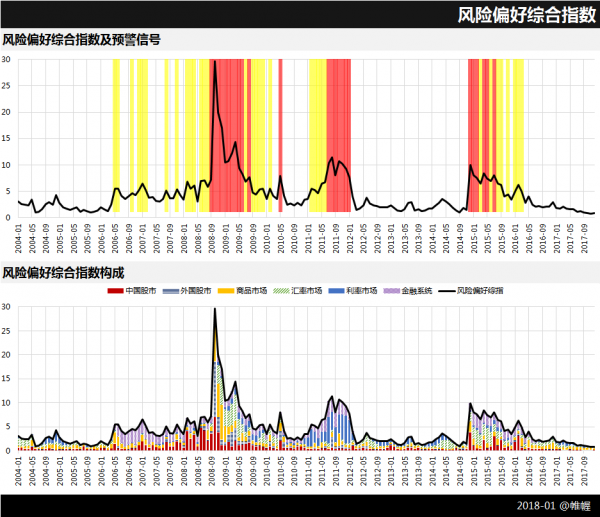

我们构建出风险偏好综合指数如下图所示。

风险偏好综合指数

风险偏好综合指数设置“黄色”和“红色”两级预警阈值,分别代表“警告”和“严重”预警。

风险偏好子指数的使用有助于分析单个具体金融市场的风险偏好,以及单个市场风险偏好的变化对整个资本市场金融风险的影响。通过分析单个子市场风险偏好对整体资本市场风险偏好变化的影响,我们可以了解:

(1)资本市场风险偏好的变化主要来源于哪些子市场;

(2)该子市场何时产生预警信号;

(3)哪些子市场的风险偏好随后发生变化;

(4)各个子市场对整体资本市场风险偏好影响程度;

(5)重大风险事件主要是由哪些子市场引发的;

(6)各子市场风险偏好变化的历史情况、周期性。

除利用证券市场指标构建风险偏好综合指数的优势外,我们构建的风险偏好指标体系还有以下优势:

(1)Beta值和波动率序列具有均值回归特性,该特性便于各市场预警阈值的设置,并有利于根据市场变化或政策要求,随时对预警阈值作出动态调整;

(2)该指数能够直观反映各子市场与整体资本市场目前所处的风险水平,风险偏好指数的数值越大代表风险越大;

(3)借助证券市场数据的高频优势,可根据监测预警需求设定指数更新频率(月、周、日、实时等),从而有利于追踪资本市场风险的时变全貌。

三、有效性验证

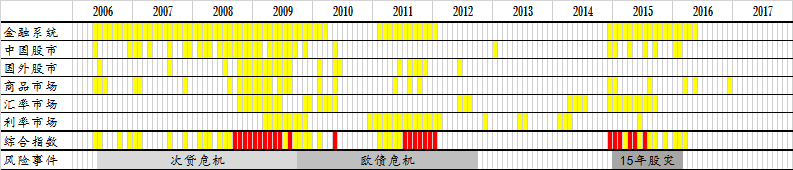

我们采用主观验证和统计验证方法来验证风险偏好指数的有效性。主观上主要验证对2003年10月份以来发生的次贷危机、欧债危机、2015年中国股市异常波动三个主要风险事件的识别。

风险偏好指数预警信号

可以看出,各市场风险偏好子指数以及风险偏好综合指数与各历史上的各市场金融压力区间匹配良好。

统计上,我们采用“第一类和第二类错误”统计方法评估指数预警效果。样本中发生风险事件65次,未发生风险事件106次。测试结果如下。

有效性验证结果证明风险偏好指数识别金融风险事件的效果较为理想。

本文是全系列中第17 / 17篇:风险偏好指数

- 计划: 私密:帷幄金融风险偏好指数(2019-04)

- 计划: 私密:帷幄金融风险偏好指数(2019-05)

- 计划: 私密:帷幄金融风险偏好指数

- 计划: 私密:帷幄金融风险偏好指数(2019-03)

- 计划: 私密:帷幄金融风险偏好指数(2019-02)

- 计划: 私密:帷幄金融风险偏好指数(2019-01)

- 计划: 私密:帷幄金融风险偏好指数(2018-12)

- 计划: 私密:帷幄金融风险偏好指数(2018-11)

- 计划: 私密:帷幄金融风险偏好指数(2018-10)

- 计划: 私密:帷幄金融风险偏好指数(2018-09)

- 计划: 私密:帷幄金融风险偏好指数(2018-08)

- 计划: 私密:帷幄金融风险偏好指数(2018-07)

- 计划: 私密:帷幄金融风险偏好指数(2018-06)

- 计划: 私密:帷幄金融风险偏好指数(2018-05)

- 计划: 私密:帷幄金融风险偏好指数(2018-04)

- 计划: 私密:帷幄金融风险偏好指数(2018-03)

- 帷幄金融风险偏好指数的构建方法

评论